Obama acabaria com a crise proibindo bancos de emitir moeda

AS ROTATIVAS DA CRISE

Os bancos dos EUA são muito engenhosos na hora de criar dinheiro. É fácil: eles contam com a cobertura do Fed, que faz as vezes de Banco Central norte-americano mas, na prática, é independente do governo federal. E se Obama tivesse peito para cassar o poder dos bancos de emitir moeda para recuperar a autoridade do Estado sobre o sistema financeiro?

DESLIGANDO AS IMPRESSORAS DOS BANQUEIROS

Por Antonio Luiz M. C. Costa *

Um simples ato legislativo poderia acabar com a dívida pública e grande parte da dívida privada, fazer a economia crescer cerca de 10% e quebrar o poder do setor financeiro sobre o mundo.

Não é papo de botequim, nem palavra de ordem de panfleto de extrema-esquerda, mas a proposta de The Chicago Plan Revisited, um estudo patrocinado pelo Fundo Monetário Internacional, elaborado por dois de seus economistas, o tcheco Jaromir Benes e o alemão Michael Kumhof.

Recordemos, então, como um banco privado cria moeda.

Quando um cliente A deposita 100 reais na própria conta o banco pode emprestar a mesma quantia a um cliente B, que paga uma despesa a um cliente C, que deposita o ganho no banco, que empresta a D, que paga a E, que deposita no banco e o ciclo se repete indefinidamente.

O primeiro cliente continua a dispor dos 100 reais que depositou e que continuam a existir na sua conta. Mas os 100 do cliente C também passaram a existir, bem como os 100 do cliente E etc.

Ou seja, o banco “criou” esse dinheiro. E é por isso que se exacerbam os ciclos econômicos.

Em fases de euforia, os bancos subestimam os riscos e usam o poder de multiplicar a moeda para emprestar mais do que deveriam, inflacionando os agregados monetários.

E quando sobrevém uma crise de confiança, aniquilam o dinheiro com a mesma facilidade – ou são obrigados a fazê-lo pelas retiradas em massa de clientes em pânico.

Com estes mecanismos, agravam a retração com uma crise deflacionária que pode travar a economia real.

Em tese, para limitar o risco dos bancos e controlar a inflação e os ciclos financeiros, o banco central pode impor o recolhimento compulsório de uma porcentagem variável conforme o tamanho do banco e o tipo de depósito.

Digamos que seja 10%: o banco pode emprestar a B apenas 90 dos 100 que o cliente A depositou e a D apenas 81 dos 90 apurados por C e assim por diante.

Desta maneira, seu poder de emitir moeda é teoricamente limitado: neste exemplo, o banco ainda pode criar, no máximo, mil reais para cada 100 depositados.

Na prática dos EUA (pelo menos), dizem Benes e Kumhof, essa limitação é irrelevante: é a decisão dos bancos privados de emprestar mais ou menos que leva o Fed a ajustar o recolhimento.

Sua proposta é obrigar os bancos a recolher 100% dos depósitos, cassar seu poder de emitir moeda e restaurar o monopólio do Estado nesse campo.

Na essência, é uma reedição do chamado “Plano Chicago”, proposto em 1936 por Henry Simons, da Universidade de Chicago, para combater os ciclos financeiros que causaram a Grande Depressão.

Foi apoiado e popularizado por um colega de Yale mais famoso e controvertido, Irving Fisher.

Os dois economistas do FMI recorreram às últimas décadas de aperfeiçoamentos matemáticos dos modelos econômicos para simular o funcionamento da proposta e refutar os críticos que a consideram desastrosa e inflacionária.

Pelo contrário, concluem que esse regime permitiria à economia funcionar com inflação zero sem risco de “armadilhas de liquidez”, aumentaria o crescimento econômico, reduziria os custos da economia e a necessidade de impostos.

Estes seriam parcialmente substituídos pela receita do governo com emissão adicional de moeda (até 3,5% do PIB), além de cumprir seu objetivo principal, que é conter os ciclos financeiros.

Nesse regime, os bancos poderiam emprestar apenas o próprio patrimônio líquido (capital e lucros acumulados) e os recursos que tomassem emprestado do Tesouro ou de agentes privados para reaplicar a uma taxa mais alta.

Continuariam empresas lucrativas, mas sua dimensão econômica e seu peso no PIB diminuiriam. Perderiam o controle sobre a quantidade de dinheiro em circulação, que passaria a ser independente da quantidade de crédito que os bancos julguem conveniente conceder.

Por outro lado, não correriam mais o risco de “corridas”, visto que seus fundos não estariam sujeitos a saques imprevistos.

De quebra, a dívida pública desapareceria. Para respaldar suas operações, os bancos teriam de tomar reservas emprestadas ao Tesouro, anulando a dívida líquida do setor público.

O governo substituiria a dívida pública, ou a maior parte dela, por moeda não resgatável. A dívida privada também seria muito reduzida, salvo por empréstimos para financiar compra de capital físico.

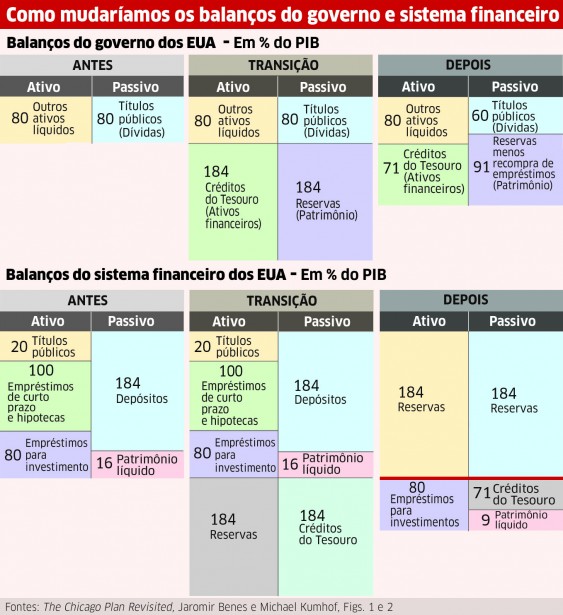

Este gráfico ilustra as mudanças propostas nos balanços do governo e do sistema financeiro dos EUA.

Hoje, os ativos dos bancos somam 200% do PIB, sendo 20% títulos públicos, 80% empréstimos para investimentos e 100% outros empréstimos (consumo, hipotecas e capital de giro).

Os bancos teriam de tomar emprestado do Tesouro para respaldar todos os seus depósitos, como na figura do meio, aumentando reservas e créditos do Tesouro em 184% do PIB.

Em seguida, o principal dos empréstimos dos bancos ao governo (20% do PIB) seria liquidado e os empréstimos de curto prazo ao setor privado cancelados contra créditos do Tesouro, transferidos aos devedores para pagarem suas dívidas aos bancos.

Por fim, os bancos reduziriam o patrimônio para se adequar às necessidades menores e o sistema bancário teria suas funções monetária e de crédito rigorosamente separadas (barra vermelha).

Tio Sam, com dívida hoje de 80% do PIB, emitiria 184% do PIB em créditos do Tesouro, respaldado por igual volume de dinheiro (reservas).

Na segunda etapa, o cancelamento de dívidas privadas e públicas reduziria esse volume em 120% do PIB, menos 7% para cobrir a redução de patrimônio líquido do setor bancário.

O governo passaria de devedor de 80% do PIB a credor líquido de 11% do PIB (créditos de 71% menos títulos do Tesouro de 60%).

As consequências de tal plano para outros países exigiria um estudo à parte.

Mas, numa época em que as esquerdas parecem não encontrar um caminho viável entre sonhos utópicos e reformas acanhadas e pontuais, por que não considerar a sério e adaptar às suas prioridades uma proposta tão ousada como essa?

E isto por mais que possam desconfiar de sua origem na Escola de Chicago e de sua atualização por técnicos do FMI.

Assim como a Taxa Tobin, é uma ideia que, mesmo vindo de especialistas do establishment, tem potencial para recuperar a autoridade de governos eleitos sobre a economia e o sistema financeiro.

* No Outras Palavras — com original em CartaCapital